nalog_na_roskosh_avtomobili_-_2019_spisok.jpg

Похожие публикации

Несколько десятилетий назад любая машина казалась предметом роскоши. Но сейчас список «роскошных» автомобилей определяется официально – до 1-го марта каждого года (п.2 ст. 362 Налогового кодекса РФ). Его формирует Министерство промышленности и торговли исходя из стоимости транспортных средств. В перечень включаются автомобили, попадающие на налог «на роскошь». Так обычно именуют транспортный налог, уплачиваемый в повышенном размере владельцами дорогих машин. При этом, помимо цены, учитывается год выпуска автомобиля.

Налог на роскошь: автомобили (официальный список Минпромторга РФ)

Каждый год Минпромторг обновляет список автомобилей, попадающих под налог на роскошь, впервые введенный с 2014 года. А мы ежегодно обновляем данный материал. Этот год также не стал исключением. На период 2021-2022 года список пополнился новыми транспортными средствами. Причем некоторые версии автомобилей, попавшие под налог на роскошь, никак не попадают под категорию престижных роскошных машин (речь идет об авто массового сегмента).

Напомним, налог на роскошь за автомобили в России был введен 1 января 2014 года в рамках так называемого «налога на роскошь» – повышающего коэффициента налога на имущество (собственность). Под этот повышающий коэффициент попала не только недвижимость, но и транспортные средства (п. 2 ст. 362 НК РФ). Согласно этому федеральному закону, под налог на роскошь попадают все транспортные средства, стоимость которых превышает 3 млн рублей. В этом случае при расчете транспортного налога применяются повышающие коэффициенты.

При покупке дорогих автомобилей владельцам стоит знать ряд нюансов, чтобы точно понимать, попадает ли транспортное средство под оплату повышенного транспортного налога. Мы в 1Gai.Ru решили собрать ответы на все часто возникающие вопросы у автовладельцев роскошных автомобилей, связанные с уплатой налога на роскошь.

Итак, давайте вспомним, что такое налог на роскошь для автомобилей, каково его описание и какие нюансы стоит знать тем, кто уже является обладателем автомобилей стоимостью более 3 млн рублей, и тем, кто только в будущем собирается приобретать автомобиль, который, по мнению государства, является «роскошным».

Новый список автомобилей, попадающих под налог на роскошь на 2021-2022 год:

Скачайте список автомобилей, попадающих под оплату налога на роскошь [Архив 2020 года]:

Скачать файл: Перечень.pdf [251,1 Kb] (cкачиваний: 7011)

Посмотреть онлайн файл: Перечень.pdf

Скачать файл: Перечень.doc [112,57 Kb] (cкачиваний: 2117)

Посмотреть онлайн файл: Перечень.doc

Характеристика налога

Налог на роскошь является частью ежегодного транспортного сбора. Он представляет собой коэффициент, который увеличивает сумму последнего. Чтобы произвести правильный расчет по налогу, нужно знать год выпуска и реальную стоимость автомобиля, в отношении которого уплачивается сбор.

Самый маленький коэффициент в размере 1.1 установлен на машины стоимостью 3-5 миллионов рублей, которые были произведены не ранее 3 лет до настоящего момента. В отношении транспортных средств, выпущенных не ранее 2 лет, действует коэффициент 1.3. И, наконец, свежие авто (до 1 года), купленные не более чем за 3-5 миллионов рублей, имеют показатель 1.5.

Если стоимость машины находится в диапазоне 5-10 млн. рублей, но самому ТС – не более 5 лет, для расчета транспортного сбора применяется коэффициент 2. На 1 пункт больше вставляют в формулу, если транспорт стоит от 10 до 15 млн. рублей и был выпущен не более 10 лет назад. Такой же множитель, 3, актуален для автомобилей, цена на которые превышает 15 млн. рублей, а возраст ТС – 20 лет.

Расчет налога на роскошь трудностей не вызывает. Владельцам автотранспортных средств достаточно знать минимум информации: налог на роскошь – автомобили 2018, список автомобилей, расчет. Хотя и у этого сбора есть подводные камни, о которых побеспокоилось государство. Их стоит принять во внимание, чтобы не попасть впросак при окончательном определении размера обязательного платежа.

Как исчислять и платить налог?

По статистике ежегодно по всей стране ремонтируется примерно 50% дорог от того количества, которое требует ремонта. То есть, транспортного налога, который платят владельцы автомобилей, просто не хватает для проведения ремонта. Введение налога на роскошь обеспечивает дополнительные денежные вливания в бюджет, которые можно потратить как раз на ремонт автодорог. Налог на роскошь является дополнением к транспортному налогу. Поэтому для расчета общей суммы платежа используется универсальная формула, результат расчета по которой умножается на коэффициент повышения для дорогих автомобилей. На данный момент в соответствии с таблицей приняты следующие коэффициенты повышения:

| Стоимость авто | Возраст транспортного средства | |||

|---|---|---|---|---|

| До 3 | До 5 | До 10 | До 20 | |

| 3-5 | 1,1 | 1,0 | 1,0 | 1,0 |

| 5-10 | 2,0 | 2,0 | 1,0 | 1,0 |

| 5-10 | 3,0 | 3,0 | 3,0 | 1,0 |

| От 15 | 3,0 | 3,0 | 3,0 | 3,0 |

До 2018 года в отношении автомобилей первой категории могло применяться 3 повышающих коэффициента: 1.5 для автомобилей возрастом до 1 года; 1.3 для автомобилей возрастом до 2 лет; 1.1 для автомобилей возрастом до 3 лет. Решением Совета Федерации такая градация была отменена и в Налоговый кодекс были внесены соответствующие изменения Федеральным законом № 335-ФЗ от 27.11.2017 (ред. от 28.12.2017) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Повышающие коэффициенты на дорогие машины

Необходимость применения повышающего коэффициента зависит не только от средней стоимости авто, но и от его возраста. Причем, чем меньше стоимость транспортного средства (в установленных рамках), тем меньше времени от даты выпуска с конвейера оно попадает под повышенные ставки.

Пункт 2 статьи 362 НК РФ устанавливает следующие повышающие коэффициенты:

Средняя стоимость транспортного средства, млн. руб.

В течение какого периода от даты производства применяется коэффициент

Данные коэффициенты используются независимо от того, кому принадлежит машина, физическому лицу или предприятию. Средняя стоимость определяется при помощи списка Минпромторга, составленного на соответствующий налоговый период.

Что это за налог: какие цели преследует и зачем введен?

Первое, что хотелось бы прояснить, что так называемый «налог на роскошь» – это не самостоятельный сбор, а повышающий коэффициент, включенный в транспортный платеж.

Этот дополнительный сбор регулируется частью второй статьи 362 Налогового кодекса РФ (актуальная версия на 27 ноября 2017 года), под который подпадают 4 класса дорогих авто, для которых отличается сумма расчета коэффициента в зависимости от стоимости и возраста автомобиля.

Что означает автомобильный налог на роскошь?

В соответствии с действующим законодательством, под налог на роскошь попадают автомобили стоимостью более 3,000,000 рублей. Если автомобиль стоит больше этой суммы, то при расчете ежегодного транспортного налога взимаются повышенные коэффициенты в зависимости от стоимости машины и года выпуска.

Что понимается под налогом на роскошные автомобили?

Это специальный коэффициент, в соответствии с ч. 2 ст. 362 НК ФР повышающий транспортный налог на дорогостоящие автомобили. Соответствующие поправки к этой статье были приняты еще четыре года назад, таким образом, данное правило далеко не новшество для российского налогового законодательства. Его можно назвать разновидностью «налога на роскошь». Введение данного сбора сопровождалось многочисленными спорами, однако, как утверждают специалисты, он играет важную роль в системе налогообложения ТС.

Важные аспекты налога на дорогостоящие автомобили:

- ставки повысились для состоятельных граждан, которые имеют в распоряжении не просто средство передвижения, а дорогостоящую вещь, предмет роскоши, обычные граждане от обязанности уплаты повышенного налога, таким образом, избавлены,

- так как налог региональный, за счет зажиточных автовладельцев обеспечены дополнительные поступления в местный бюджет,

- это и способ решения вопроса импортозамещения отечественные ТС в список Минпромторга не попали, соответственно из содержание обходится дешевле.

Правда, что введут запрет на эксплуатацию старых автомобилей?

Перечень автомобилей попадающих под налог на роскошь в списке Минпромторг России в 2021 году

Список дорогостоящих автомобилей публикуется ежегодно Министерством промышленности и торговли РФ. Соответственно с владельцев транспортных средств указанных марок будет исчисляться налог по увеличенной ставке.

Перечень представлен в табличном виде, разделен на блоки в зависимости от стоимости и года выпуска, обновлен от 05.01.2021 года .

В первый блок попали 578 автомобиля средней стоимостью от 3 до 5 млн. рублей и не более 3 лет с момента выпуска.

Второй блок составили 446 марки и моделей стоимостью от 5 до 10 млн. рублей возрастом не более 5 лет от даты выпуска.

Третий блок представляет собой список из 97 автомобиля стоимостью от 10 до 15 млн. рублей с датой выпуска не позднее 10 лет.

И замыкают таблицу 73 моделей по цене свыше 15 млн. рублей не старше 20 лет.

Какие машины в списке?

Прежде чем перейти к перечню автомобилей, в отношении которых обязательна уплата налога на роскошь, следует обозначить вот какой момент. Дело в том, что при определении коэффициента используется официальная цена на машину. А значит, если вы купили ТС с рук по меньшей стоимости, но в действительности авто стоит дороже, то расчет будет производиться исходя из последних данных.

Чтобы быть максимально точным и информированным в том, нужно ли платить налог на роскошь или нет, посетите официальный сайт Минпромторга. Найти нужную ссылку в интернете достаточно просто, достаточно вбить в поисковую строку следующий запрос: «минпромторг список автомобилей 2018 налог на роскошь». Перечень, который вы найдете на министерском ресурсе, постоянно обновляется, поэтому, если вы задумали купить новую машину, время от времени проверяйте список авто.

Кстати, благодаря тому, что налог на роскошь является составной частью транспортного сбора, отдельно уплачивать его не нужно. Налоговики присылают квитанции с уже произведенным расчетом: в обычную формулу налога на транспорт подставлен соответствующий множитель. Оплата производится 1 раз в год.

Порядок уплаты налога юридическими лицами

Организации – владельцы автомашин должны рассчитывать налоговую сумму сами. Им нужно перечислять авансовые платежи по налогу ежеквартально в размере ¼ от его суммы. По окончании года уплачивается остаток суммы налога, а также составляется налоговая декларация, которая подается в ИФНС не позднее 01 февраля года, следующего за налоговым периодом.

Налог и авансы уплачиваются по месту нахождения автомобиля в сроки, утвержденные местным законодательством. Если в отношении машины применяется повышающий коэффициент, порядок перечисления налога не меняется.

Как произвести правильный расчет?

Владельцы транспортных средств должны быть готовы к тому, что с них будут взимать дополнительный налог. Если вы являетесь владельцем автомобиля, чья стоимость превышает 3 млн. рублей, не лишним будет заглянуть на сайте Минпромторга, чтобы там найти подробную информацию о расчете и уплате данного сбора. Рассчитать налог по формуле невозможно будет без знания официальной стоимости машины – её-то и нужно узнать в первую очередь.

Для определения добавочного коэффициента требуется точный год выпуска автомобиля. Достоверную информацию можно найти в документах на машину. Кстати, там же указана мощность двигателя. Этот показатель необходим для расчета транспортного сбора. Также обязательно знать место, где была зарегистрирована машина.

Рассмотрим на примере. Если у авто местом регистрации выступает Краснодарский край, мощность двигателя составляет 249 л.с., стоит машина 3,5 млн. рублей, а возраст ТС составляет 1,5 года, нужно применять коэффициент 1.3. Подставляем его в формулу расчета транспортного налога и получаем 24277,50 рублей. Именно такую сумму придется платить владельцу авто каждый год.

Налог на «роскошь»: перечень автомобилей, пример расчета

В список «роскошных» машин включаются транспортные средства, средняя цена которых превышает 3 млн. рублей. В частности, в него попали марки следующих легковых автомобилей:

Rolls-Royce и т.д.

Это малая часть транспортных средств, за которые взимается налог «на роскошь» – список автомобилей насчитывает более 1100 единиц, и перечислить их все в тексте статьи не удастся.

Приведем пример расчета транспортного налога за элитный автомобиль в Ярославской области.

Компания, находящаяся в Ярославле, в начале марта 2019 года приобрела для собственных нужд автомобиль 2018 года выпуска стоимостью 7 000 000 рублей (модель авто включена в список Минпромторга). Мощность двигателя – 230 л/сил. Налоговая ставка, применяемая в данном случае, составляет 71 рубль (на основании областного закона № 71-з от 05.11.2002). Повышающий коэффициент – 2.

Сумма транспортного налога за 2019 год рассчитывается так:

(230 л/сил х 71 руб. х 10/12) х 2 = 27 217 руб.

Значение 10/12 в данном примере – соотношение количества месяцев владения автомобилем в 2019 году (10 месяцев – с марта по декабрь) к полному количеству месяцев в году.

Ниже вы найдете полный список «роскошных» авто Минпромторга на 2019 год.

Какие автомобили облагались налогом «на роскошь» в 2018 году можно посмотреть здесь.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Пример расчета налога на транспортное средство с применением повышающего коэффициента

После того, как был приобретен автомобиль соответствующей ценовой категории, необходимо определить его возраст. Согласно законодательству, срок расчета этого периода начинается с года выпуска машины (независимо от даты покупки), а заканчивается налоговым периодом.

Например, машина выпущена в 2014 году и стоит 4 млн рублей. Ее возраст для расчета налога за 2018 год составит 4 года, соответственно, несмотря на высокую стоимость, к ней в 2018 году уже не будет применяться повышающий коэффициент.

Сумма налога высчитывается как произведение налоговой базы (мощность двигателя в лошадиных силах) и налоговой ставки, умноженное на величину коэффициента.

Пример

Компания в г. Москва владеет автомобилем Land Rover стоимостью 6 млн рублей, модель которого входит в список Минпромторга. Год его выпуска 2016. Объем двигателя 250 лошадиных сил, ставка налога в Москве составляет 75 рублей (ставки транспортного налога по регионам могут отличаться).

Поскольку автомобиль «моложе» 5 лет, а стоимость его находится в интервале 5-10 млн руб., применяется коэффициент 2.

Сумма транспортного налога в 2018 г. составит: (250 х 75) х 2 = 37 500 рублей.

Где можно ознакомиться с полным списком премиальных автомобилей?

Перечень премиальных моделей , которые подпадают под увеличенный налог, ежегодно публикует Минпромторг не позднее 1 марта.

Автомобили стоимостью от 10 млн. руб – 15 млн. руб. (и выше)

| Возраст автомобиля |

| до 10 лет | |

| коэффициенты | 3,0 |

С какой стоимости в 2021 году на автомобили будет накладываться налог на роскошь?

Он применяется для автомобилей со средней стоимостью по договору купли-продажи свыше 3 миллионов рублей. Это начальная стоимость, по которой автоматически происходит включение модели автомобиля в перечень Минпромторга, при этом максимальная стоимость ограничений не имеет. Согласно перечню, в список в 2021 году вошли легковые автомобили средней стоимостью от 15 миллионов рублей и выше.

«Средняя стоимость» автомобиля, согласно пояснению Минпромторга, рассчитывается на основе рекомендованных розничных цен на базовые версии конкретной марки, модели и года выпуска. Также в Министерстве промышленности и торговли отмечают, что в расчетах не учитывается фактическая стоимость легкового транспортного средства.

За основу возьмут рекомендованные розничные цены новых автомобилей по состоянию на отчетный налоговый период на 1 июля и 1 декабря.

Порядок расчета средней стоимости легковых автомобилей (www.consultant.ru):

«В целях осуществления расчета по формуле N 1 Министерство промышленности и торговли Российской Федерации направляет ежегодно не позднее 1 мая производителям и/или уполномоченным лицам производителя запрос о предоставлении информации о рекомендованных розничных ценах по каждой марке, модели и базовой версии автомобилей с учетом года выпуска, розничные цены которых превышают 3 млн руб.».

Средняя стоимость автомобиля определяется в порядке, утвержденном Приказом Минпромторга России от 28.02.2014 № 316 «Об утверждении Порядка расчета средней стоимости легковых автомобилей в целях главы 28 НК РФ» .

Почему в список налога на роскошь были добавлены новые модели?

В условиях ускоренной инфляции, стоимость многих автомобилей, существенно выросла. В связи с этим многие модели, которые ранее стоили, менее 3,000,000 рублей, превысили максимальную сумму установленную законодательством, до которой с владельца автомобиля не взимается повышенный размер транспортного налога.

К примеру, впервые в этом списке появился новый автомобиль Мерседес Е300, который существенно повысился в цене за последние полгода (средняя стоимость в течение 2014 года 3,110,000 рублей). В прошлом перечне автомобилей попадающих под налог на роскошь этой модели не было. Приведём пример:

Предположим, что владелец автомобиля Мерседес Е300 (бензин, объем двигателя 3498 куб.см, мощность 250 л.с.) 2014 года выпуска проживает в городе Москве. В случае если бы модель не попала в список транспортных средств, с которых рассчитывается повышенный транспортный налог, собственник Мерседеса, заплатил бы за 2014 год 18,750 рублей. Но, в связи с попаданием модели под налог на роскошь, теперь собственнику автомобиля придется заплатить 28,175 рублей, так как в соответствии с законодательством, при расчете налога за 2014 год, будет учитываться повышенный коэффициент (1,5).

Минпромторг: список автомобилей 2018

«Налог на роскошь» в 2018 году нужно платить за автомобили, приведенные в списке, составленном Минпромторгом (опубликован 28.02.2018 г.). Этот список утверждается ежегодно в срок до 1 марта соответствующего года, и публикуется на сайте ведомства. Список позволяет определить, к какой ценовой категории относится марка автомобиля, а реальная стоимость его приобретения при этом не учитывается.

Таким образом, сумма налога на роскошь (автомобили) 2018 года зависит от следующих факторов: нахождение машины в списке Минпромторга (ее средняя стоимость) и «возраст». Повышенные налоговые ставки к дорогим авто должны применять и юридические и физические лица.

Список Минпромторга 2018 года (автомобили) можно скачать ниже

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Ответ на популярные вопросы

Является ли закрытым перечень автомобилей, попадающих под налог на роскошь в 2018 году?

Минпромторг публикует обновленный список автомобилей каждый год. Данный список является закрытым. Если ваш автомобиль в него не входит, то и налог будет рассчитан по обычной формуле.

Как рассчитать налог на роскошные автомобили в 2018 году. Какой калькулятор можно использовать?

Ставка налога зависит от количества лошадиных сил, мощности двигателя. Расчет осуществляется по следующему алгоритму: количество лошадиных сил следует умножить на установленную ставку регионального налога, затем применяется повышающий коэффициент, если автомобиль входит в список Минпромторга. Формула: количество лошадиных сил X ставка налога X повышающий коэффициент. Калькулятор можно найти на официальном сайте ФНС https://www.nalog.ru/rn77/service/calc_transport/.

Почему список формирует Минпромторг? Налог на роскошные автомобили в 2018 году (список автомобилей и расчет налога) должен находиться в ведении ФНС.

Министерство промышленности и торговли уполномочено составлять такие списки ежегодно в соответствии с законодательством. Список автомобилей есть на сайте ведомства, также список автомобилей, попадающих под налог на роскошь в 2018 году, можно скачать под статьей. А вот расчет налога производит ФНС, а физическим лицам по почте или через личный кабинет на сайте государственных услуг приходит уведомление об оплате налога от ФНС.

Через сколько лет после выпуска автомобиля, попавшего под налог на роскошь, повышенный коэффициент не применяется?

Коэффициент будет применяться, пока автомобилю не исполнится больше 3 лет со дня его выпуска. При этом по мере повышения стоимости легкового автомобиля для индивидуального использования предусмотрена временная шкала градации по году выпуска. Вот она (составлена на основе перечня легковых автомобилей, подлежащего применению в очередном налоговом периоде (2021 год)):

средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 3 лет;

средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет;

средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

Исчисление сроков, указанных в Налоговом кодексе, начинается с года выпуска легкового автомобиля, и неважно, выпущен он в начале года – в январе или в конце года – в декабре.

Какие коэффициенты применяются на период 2020, 2021 и 2022 гг.?

Повышающие коэффициенты транспортного налога, согласно Налоговому кодексу РФ, следующие:

1,1 — для роскошных автомобилей за 3-5 млн и не старше 3 лет;

2 — для машин ценой 5-10 млн и не старше 5 лет;

3 — для авто стоимостью 10-15 миллионов рублей и не старше 10 лет, а также дороже 15 млн и не старше 20 лет

ВАЖНО! Точную сумму транспортного налога с учетом повышающего коэффициента можно узнать только в том случае, если вы владеете информацией о точной стоимости налоговой базы для вашей модели автомобиля. Иными словами, зная, сколько стоит ваша машина, по официальным данным, будучи новой.

Для каких автомобилей применяется повышающий коэффициент?

Под налог на роскошь подпадают исключительно легковые автомобили, вне зависимости от класса, тоннажа и других технических особенностей, при соблюдении ранее озвученных условий по стоимости и возрасту. То есть мотоциклы, тракторы, грузовики, мотороллеры или другие ТС таким повышающим налогом облагаться не будут.

Когда и как платится?

«Транспортный налог, вне зависимости от того, включен ли в него сбор за роскошность автомобиля или нет, необходимо платить в срок до 1 декабря следующего за отчетным периодом года. Если же этот день приходится на выходной, то последний день оплаты налога переносится на следующий рабочий день», – говорится на сайте ФНС.

Таким образом, транспортный налог должен быть оплачен до 1 числа декабря, при этом, если автомобиль входит в перечень Минпромторга, сбор за роскошь будет включен в оплату автоматически.

Если автомобиля нет в опубликованном списке Минпромторга?

Если легкового автомобиля нет в списке на официальном сайте Минпромторга, предположим он подорожал в течение года, но до публикации Перечня (публикуется ежегодно не позднее 1 марта на сайте Минпромторга), то транспортный налог к такому автомобилю будет высчитываться без учета повышающего коэффициента: Письмо № БС-4-21/10448@ от 01.06.2017.

Если автомобиль присутствует в Перечне, но не совпадет информация о нем (мощность, объем двигателя и т. д.)?

Аналогично не будут применяться коэффициенты при отсутствии или отличии информации об автомобиле в Перечне, как то: модель, марка, версия, специализация и другие параметры. Таково мнение Федеральной налоговой службы от 1 июня 2017 года.

Отсюда делаем вывод: сверяйтесь со списком тщательно, вплоть до мощности ТС, объема мотора; наличие модели в списке не означает автоматическое попадание машины под повышающий налог.

Есть ли льготы по уплате налога на роскошь?

Формально есть, но они малоприменимы, и вот почему. Здесь стоит обратиться к налоговым льготам на транспорт, устанавливаемым как на федеральном, так и на уровне регионов. В частности, субсидии регулируются статьей 358 Налогового кодекса РФ.

А именно: граждане, владеющие (часть 2 статьи 358 « Объект налогооб ложения »):

легковыми автомобилями, специально оборудованными для использования инвалидами, а также автомобилями с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), в случае, если инвалидность гражданина подтверждена соответствующими органами;

полученными (приобретенными) через органы социальной защиты населения в установленном законом порядке.

Как видно, для этой категории лиц речи о предоставлении льгот по дополнительному налогу на роскошь речи идти не может ввиду низкой мощности двигателя и бюджетности этих машин.

Тем не менее на этом льготы по налогообложению для автомобилистов не заканчивается, в частности, льготы на уплату транспортного налога также предусмотрены для:

ветеранов и инвалидов боевых действий;

многодетных семей;

ветеранов и инвалидов ВОВ;

бывших несовершеннолетних узников концлагерей;

героев России и СССР;

инвалидов I и II группы;

одного из опекунов инвалида с детства, признанного судом недееспособным

Эти категории освобождаются от налогового бремени на транспортные средства, а значит, и от повышающего коэффициента «налога на роскошь».

Но и здесь есть нюанс: льготы по транспортному налогу предоставляются гражданам вышеперечисленных категорий только в том случае, если мощность двигателя на превышает 200 л. с. К примеру, такой порядок действует на территории города Москвы и регламентируется частью 5 закона города Москвы от 9 июля 2008 года N 33 «О транспортном налоге»:

Льготы, установленные пунктами 3-8 и 11-14 части 1 настоящей статьи, не распространяются на легковые автомобили с мощностью двигателя свыше 200 л. с. (свыше 147,1 кВт).

И в ряде федеральных законов для пострадавших от Чернобыльской катастрофы и других ЧС, связанных с утечкой радиации. В этих случаях также законом предусматривается ограничение по мощности до 200 л. с.

Можно ли в списке Минпромторга найти автомобили мощностью менее 200 л. с. и получить льготу?

Да, можно. Вот один из примеров автомобиля, найденный в Перечне, мощность которого менее 200 л. с.: BMW i3 120Ah. Но таких машин явно больше.

Пример расчета транспортного налога с учетом повышающих коэффициентов

Вариант с калькулятором ФНС (инструкция)

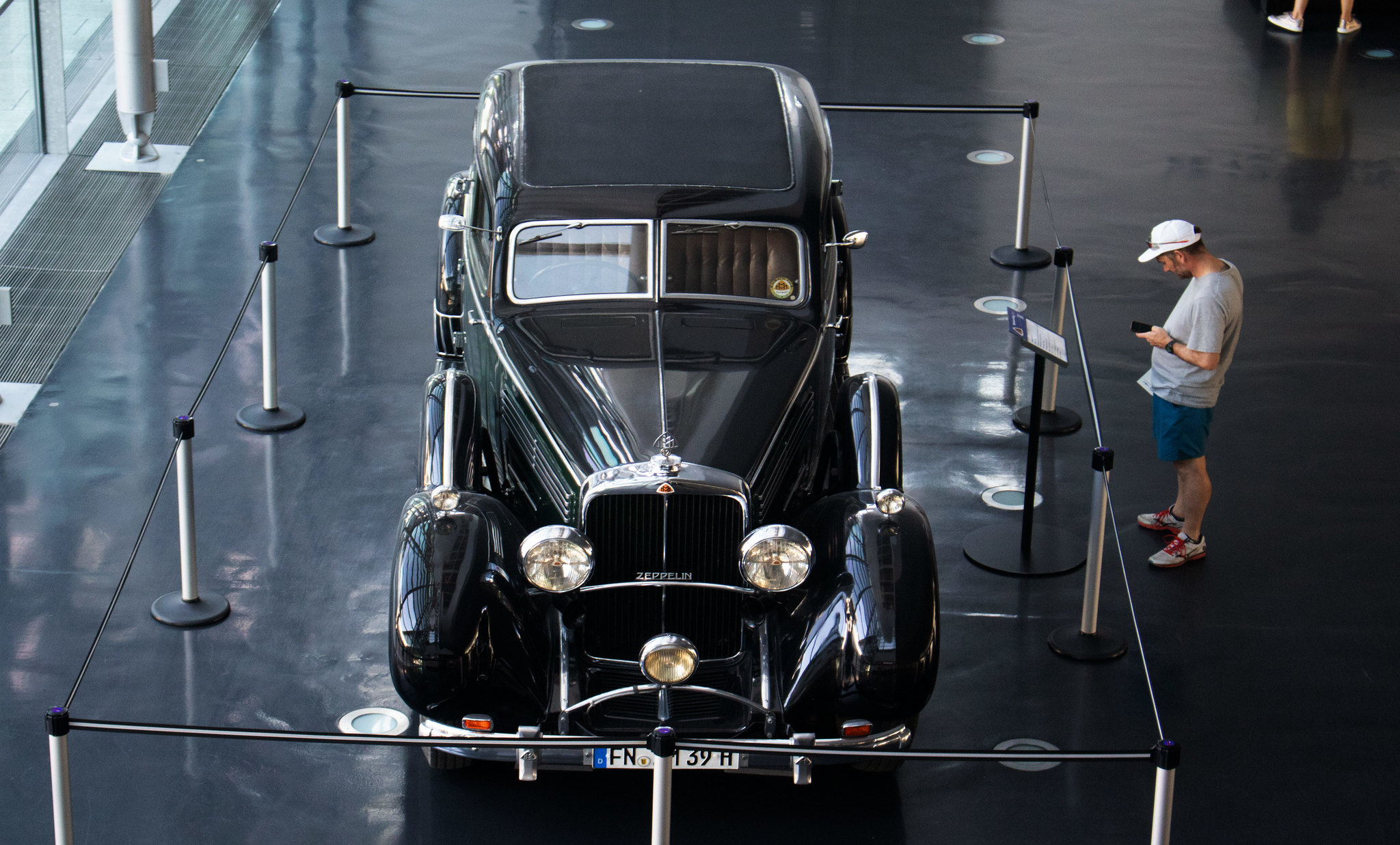

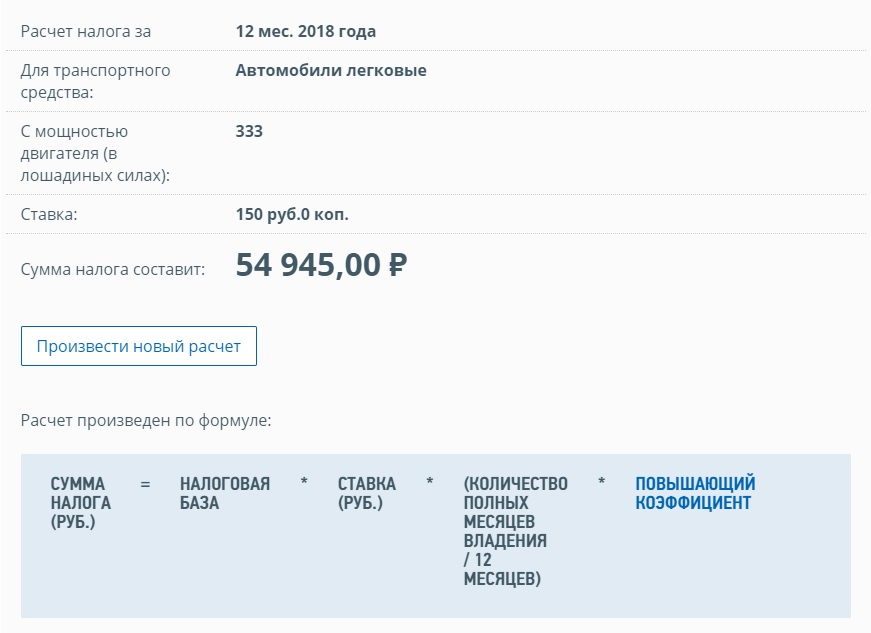

Считать будем налог с повышающим коэффициентом на автомобиль, представленный в Перечне Минпромторга, Audi A6 Avant с бензиновым мотором V6 TFSI объемом 3.0 литра, мощностью 245 кВт (333 л. с.).

Вводим исходные данные в официальный налоговый калькулятор ФНС: 2019 год выпуска, владение в течение полного года (можно выбрать отчет вплоть до 1 месяца); вид ТС – легковой автомобиль, мощность – 333 л. с.

Жмем кнопку «Далее».

Открываем вкладку «Если ТС стоит более 3 млн» и вводим данные искомой модели, рассчитываем.

Как видно, в формуле расчета приводится и повышающий коэффициент.

ли со статьей или есть что добавить?