Налоговый период при оплате транспортного налога (нюансы)

Налоговым периодом называется промежуток времени, по истечении которого налог рассчитывается и вносится в бюджет (п. 1 ст. 55 НК РФ).

В соответствии с п. 1 ст. 360 НК РФ налоговый период по транспортному налогу составляет 1 год.

Для всех владельцев автомобилей, мотоциклов и иных транспортных средств этот временной отрезок одинаков. От марки транспорта, мощности двигателя или иных характеристик он не зависит.

Отсутствует также разница в длительности налогового периода в отношении транспорта коммерсанта и аналогичного транспортного средства обычного человека, далекого от предпринимательской деятельности. Для всех указанных лиц налоговый период по транспортному налогу составляет календарный год.

Об особенностях, связанных с уплатой и расчетом ТН, вы узнаете из этой статьи.

Не зависит продолжительность налогового периода по указанному налогу и от места нахождения (регистрации) транспорта, хотя налоговым законодательством регионам предоставлены большие полномочия в вопросах ТН (по определению ставок налога и т. д.). Об особенностях регионального законодательства, связанного с расчетом и уплатой транспортного налога, поговорим в следующем разделе.

ВАЖНО! С отчетной кампании за 2020 год организациям не нужно отчитываться по транспорту в ИФНС. Сумму налога налоговики рассчитают самостоятельно. Срок уплаты также изменился и стал единым на территории всей страны: 01 марта года, следующего за отчетным. Срок уплаты авансов тоже перенесли и сделали единым по всей стране: последний день месяца, следующий за отчетным кварталом.

Подробнее об изменениях в поряде исчисления и уплаты имущественных налогов рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в обзорный материал, чтобы узнать все аспекты нововведений.

Кто не должен платить налог, даже если пришло уведомление, а кто — обязан платить и без квитанции?

Вспомните, вы ничего не забыли? А заплатить налоги? Осталось несколько дней, чтобы внести в государственную казну деньги за имущество, землю и транспорт. По правилам, уведомление уже должно ждать в почтовом ящике или личном кабинете налогоплательщика. Бывает, что квитанции нет, а обязанность платить — есть. Или наоборот. Квитанция есть, а обязанности платить — нет. Как правильно поступить, чтобы не заплатить лишнего и не нарваться на штрафы, пени и судебные разбирательства? Об этом и расскажем.

Машину продали, долги остались: как не оплачивать чужой транспортный налог?

Продать машину недостаточно — налог всё равно придёт. Нередко новые владельцы идут на уловки, чтобы не платить государству. Иногда честно забывают провести стандартную процедуру, из-за которой старому хозяину пачками приходят квитанции, письма и штрафы. «Выберу.ру» расскажет, как подстраховаться от чужих «писем счастья».

Какой срок исковой давности по транспортному налогу?

Налоговый срок давности закреплен в п. 1 ст. 113 НК РФ. Данная норма гласит: «Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, до момента вынесения решения о привлечении к ответственности истекли 3 года».

Как видим, данное положение устанавливает давностный лимит только для ответственности за правонарушение, однако не касается давности исполнения обязанности по уплате налога. Отсюда выходит, что временных рамок, по истечении которых с налогоплательщика снималась бы обязанность уплатить налог, в НК РФ нет.

Но это в общем случае. Для срока давности по транспортному налогу на физлиц кодекс делает исключение.

Старт рассылки уведомлений об уплате налога

Каким способом пришло налоговое уведомление, неважно – по обычной почте или в личный кабинет физлица на официальном сайте ФНС России. Важно понимать, что за последнее время в налоговом и не только законодательстве произошли изменения. И это сказалось на уведомлениях о налогах за 2017 год.

Сразу напомним, что налог по налоговому уведомлению необходимо внести в бюджет не позже 3 декабря 2018 года (понедельник) согласно приложенным к нему платежным документам.

Какие налоги платят физлица 1 декабря?

До 1 декабря 2021 года нужно уплатить следующие налоги:

Земельный налог платят физлица, которые владеют земельным участком по праву собственности, бессрочного пользования или пожизненного наследуемого владения.

Транспортный налог платят граждане, в собственности которых зарегистрированы: автомобили;

- мотоциклы;

- самолёты;

- яхты;

- катера и другие транспортные средства.

Налог на имущество нужно заплатить за:

- дома;

- квартиры;

- комнаты;

- дачи;

- гаражи и машино-места;

- другие объекты капитального строительства.

Налог на имущество начисляется только собственникам, указанным в документе о собственности на перечисленные объекты. И его размер зависит от кадастровой стоимости объекта налогообложения.

Авансы внутри налогового периода

В соответствии с п. 2 ст. 360 НК РФ налоговый период по транспортному налогу состоит из отчетных 1, 2 и 3-го кварталов (п. 2. ст. 360 НК РФ).

Особенностью транспортного налога является наличие или отсутствие отчетных периодов в разных регионах нашей страны.

Принадлежность транспортного налога к региональной группе налогов позволяет отдельным субъектам РФ отказаться от отчетных периодов (п. 3 ст. 360 НК РФ).

К примеру, московские законодатели решили не устанавливать отчетные периоды (закон г. Москвы «О транспортном налоге» от 09.07.2008 № 33), чем избавили коммерсантов от ежеквартальной уплаты транспортных авансов.

А вот в Татарстане отчетные периоды предусмотрены, поэтому фирмам необходимо не только уплатить налог до 01 марта по окончании налогового периода, но и по истечении каждого квартала внутри года осуществлять авансовые платежи (закон Республики Татарстан от 29.11.2002 № 24-РТ).

Для физических лиц — владельцев транспортных средств отчетных периодов не предусмотрено. Им надлежит перечислить налоговый платеж всего 1 раз в год.

Подробнее об уплате авансов читайте в этой статье.

Системы налогообложения организаций

Организации в целях налогообложения применяют одну из систем, установленных НК РФ. Если юрлицо не проявляет желания использовать спецрежим, то ему придется работать на ОСНО и уплачивать все налоги, установленные НК РФ при наличии базы налогообложения по ним.

Почему продолжает приходить налог?

Понятие «право собственности» не работает с транспортным налогом. Это значит, что недостаточно просто продать машину и перестать получать платежи — договор купли-продажи не считается достаточным основанием, чтобы прекратить начислять налог. Об этом рассказала «Интерфакс» замруководителя московского управления ФНС России Евгения Круглова.

Фото: domcns

Фото: domcns

По Налоговому кодексу РФ, пока автомобиль стоит на учёте в ГИБДД на ваше ФИО, налоги получаете и оплачиваете вы. Новый владелец авто должен зарегистрировать имущество в ГИБДД в течение 10 суток. Это важно с точки зрения уплаты транспортного налога.

Как проверить правильность расчета кадастрового налога

Рассчитаем на примере: общая площадь квартиры 58 кв. метров, она находится в собственности одного гражданина с 11.05.2014 и расположена в Москве.

С 2015 года налог на имущество в столице определяется исходя из кадастровой стоимости имущества (Закон г. Москвы от 19.11.2014 № 51).

Кадастровая стоимость квартиры на 01.01.2018 — 11 200 000 рублей (эту информацию можно найти на сайте Росреестра по кадастровому номеру объекта).

Налоговая ставка в данном случае равна 0,15 процента (п. 1 ст. 1 Закона г. Москвы от 19.11.2014 № 51).

Поскольку квартира находится в собственности физлица более года, при расчете суммы налога коэффициент, установленный п. 5 ст. 408 НК РФ (когда право собственности возникает или прекращается в течение года), не применяется.

На квартиры и части жилого дома распространяется вычет в размере кадастровой стоимости 20 кв. метров (п. 3 ст. 403 НК РФ).

Рассчитаем размер вычета по налогу: 11 200 000 рублей / 58 кв. м х 20 кв. метров = 3 862 069 рублей (п. 3 ст. 403 НК РФ).

Определим сумму налога исходя из кадастровой стоимости квартиры (11 200 000 рублей — 3 862 069 рублей) x 0,15 процента = 11 007 рублей.

Федеральный закон от 03.08.2018 N 334-ФЗ, начиная с четвертого года применения кадастровой стоимости при расчете налога, отменил рост понижающего коэффициента при достижении значения 0.6. При этом с учетом положений п. 8.1 ст. 408 НК РФ, начиная с 01.01.2017 и с третьего налогового периода, в котором налог на имущество, рассчитывается по кадастру, сумма к уплате не может быть выше уплаченного за предыдущий год больше, чем на 10 процентов.

Этот механизм дополнительно сдерживает увеличение налогообложения в связи с отказом от порядка его расчета по инвентаризационной стоимости имущества.

Если нагрузка выросла более, чем на 10 процентов, в качестве налога к уплате берется прошлогодняя сумма, умноженная на коэффициент 1,1.

В нашем случае налог за квартиру в прошлом году составлял 8 935 рублей.

Значит, максимум за 2018 год : 8 935 рублей x 1,1 = 9 989 рубля

Эту сумму и надлежит перечислить в казну.

Примечание редакции:

Узнать о региональных налоговых ставках можно с помощью сервиса ФНС РФ «Справочная информация о ставках и льготах по имущественным налогам».

Данные об имуществе, находящиеся в личном кабинете физлиц на сайте ФНС РФ, могут оказаться ошибочными. Если такое случилось, необходимо уточнить сведения об объекте.

Когда приходят налоговые квитанции?

Срок уплаты налогов установлен Налоговым кодексом. Крайней датой внесения платежа за автомобиль, которым владели в 2021 году, является 1 декабря 2022 года. Рассылка же уведомлений начинается уже летом и должна поступить к плательщику не позднее, чем за 30 дней до наступления даты уплаты. Это правило устанавливается ч. 2 ст. 52 НК.

Обычно поступать уведомления начинают с сентября месяца.

Дебют подоходного налога в уведомлении

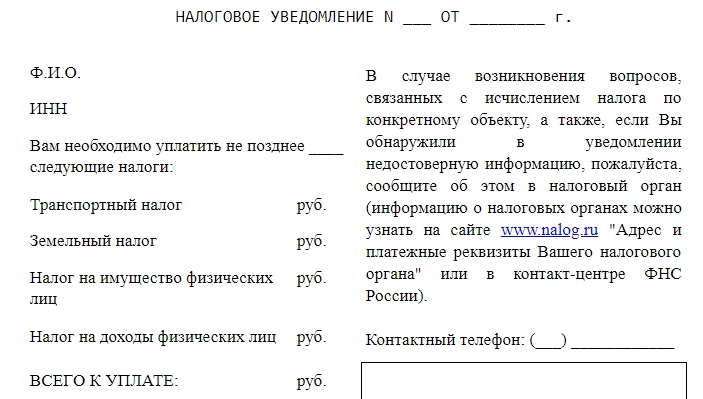

В 2018 году можно смело говорить о новых налоговых уведомлениях, хотя их форма не поменялась. Она по-прежнему закреплена приказом Налоговой службы России от 07.09.2016 № ММВ-7-11/477, но в редакции от 15 января 2018 года.

В первую очередь, налоговые уведомления в 2018 году впервые будут (могут) включать налог на доходы физических лиц за 2016 и 2017 годы. Это налог с доходов, по которым соблюдаются 2 условия:

- не был удержан НДФЛ;

- сведения об этом налоговый агент подал по правилам п. 5 ст. 226 и п. 14 ст. 226.1 НК РФ.

Как оплатить налоги?

Налоги начисляет ФНС на основании данных, имеющихся в Росреестре, ГИБДД и других информационных системах, которые передают информацию налоговикам. За месяц до окончания срока уплаты налогов ФНС информирует всех, рассылая налоговые уведомления, в которых указана сумма налога к уплате. Налоговое уведомление может быть выслано в электронном или печатном виде.

Уплатить налоги можно разными способами:

- через «Личный кабинет налогоплательщика для физических лиц» на сайте налоговой или в мобильном приложении «Налоги ФЛ»;

- на сайте «Госуслуги» по реквизитам, указанным в налоговом уведомлении;

- через банковский терминал самообслуживания;

- на почте;

- в МФЦ;

- через онлайн-банк — в личном кабинете на сайте банка или в мобильном приложении;

- лично в банке — для этого нужно прийти в банк с налоговым уведомлением.

Как поступить, если налоговое уведомление не пришло

Если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление не направляется, если только по этой недоимке не истекает срок направления уведомления.

Предположим: наступает ноябрь, а письма из инспекции все нет.

Владельцам личного кабинета для физлица (ЛК) не следует ожидать почтовой бумажной корреспонденции от инспекторов. Таким лицам все документы отправляются исключительно в электронном формате.

В ЛК могут зайти и граждане, зарегистрированные на портале госуслуг. Для этого потребуются логин и пароль портала. В этом случае не придется наносить визит в ИФНС для получения доступа на сервис.

Что касается остальных, то тем, кому уведомление по всем налогооблагаемым объектам уже приходило (или не поступало в связи с применением по нему налоговой льготы), сообщать об имуществе в ИФНС не нужно.

Таким гражданам для выяснения причин отсутствия уведомления можно обратиться в ИФНС, так как согласно п. 2.1 ст. 23 НК РФ до 31 декабря года, следующего за истекшим, в налоговый орган надо сообщить о каждом объекте, по которому не было получено уведомление.

Например, гражданин, купивший в 2018 году квартиру, в 2019 году не получил по ней рассчитанный налог.

В этом случае сообщить о появившейся собственности надо один раз до 31.12.2019.

К сообщению надо приложить копии: правоустанавливающих документов на недвижимость и (или) документов, подтверждающих госрегистрацию транспортных средств.

Сообщения представляются по выбору: лично или через представителя, по почте заказным письмом, передаются в электронной форме по ТКС или через личный кабинет.

Очень удобен последний вариант. В личном кабинете есть возможность прикрепить к сообщению для отправки в инспекцию отсканированные документы.

Инспекцию можно выбрать либо по месту жительства, либо по месту регистрации объекта.

Существует специальный штраф для тех, кто не представили такое сообщение, — 20 процентов от неуплаченной суммы налога (п. 3 ст. 129.1 НК РФ).

Как избежать «лишних» платежей?

У экс-владельца есть право в течение 10 дней с момента продажи машины самостоятельно проверить и снять с учёта автомобиль.

Узнайте, снят ли автомобиль с регистрационного учёта на ваше имя. Новый собственник может не оформить машину на себя. И тогда владельцу проданного авто приходят не только транспортный налог, но и штрафы за нарушение ПДД. В 2019 году оплатить налоги нужно не позднее 2 декабря.

Фото: twitter @media

Вычет по земельному налогу

Для льготников по налогу на землю – инвалидов, ветеранов, чернобыльцев и теперь пенсионеров – в налоговом уведомлении на уплату налогов будет применён вычет при расчете земельного налога.

Данный вычет представляет собой уменьшение налога на величину кадастровой стоимости 600 квадратных метров по одному участку (п. 5 ст. 391 НК РФ).

Налоговый период в случае хищения автомобиля

Никаких особенностей в длительности налогового периода для случаев хищения транспортного средства не установлено — он составляет все тот же календарный год. И не имеет значения тот факт, что фактически владелец машиной не пользуется. Пока транспорт зарегистрирован на него, от обязанности по уплате налога избавиться не получится.

Можно только уменьшить размер платежа. Для этого потребуется:

- либо известить об угоне налоговиков (целесообразно приложить к сообщению подтверждающий документ от компетентных органов, например, справку об угоне);

- либо снять авто с учета.

Простое информирование налоговиков поможет уменьшить сумму транспортного платежа как обычным гражданам, так и коммерческим предприятиям.

Таким образом, что бы ни происходило с транспортом, налоговый период по транспортному налогу для физических лиц остается неизменным. С юридическими лицами не все так однозначно. Расскажем об этом в следующих разделах.

Как заплатить чужие налоги

Минфин РФ своим Приказом от 05.04.2017 № 58н внес изменения в правила заполнения налоговых платежек. Так, при уплате налогов иным лицом:

- в поле «ИНН» плательщика проставляется ИНН гражданина, за которого уплачивается налог. Если у физлица ИНН нет, то в этом поле указывается «0» (он же проставляется в поле «КПП»), а в поле «Код» — «Уникальный идентификатор начисления (индекс документа);

- в поле «Плательщик» надо указать информацию о лице, оформившем платежное поручение.

- в поле «Назначение платежа» первой указывается информация об ИНН и КПП лица, осуществляющего платеж. Для разделения информации об ИНН и КПП, а также для выделения информации о плательщике от иных данных используется знак «//». Далее проставляется наименование физлица, чья обязанность исполняется — фамилия, имя, отчество (при его наличии) и адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства);

- в поле «101» («Статус плательщика») указывается статус физлица, чья налоговая обязанность исполняется — «13».

Примечание редакции:

Что делать, если другим лицом были ошибочно перечислены средства или произошла переплата налогов? Ведь вернуть деньги другому лицу будет невозможно. Возврат в этом случае можно осуществить только самому налогоплательщику, указанному в уведомлении об уплате имущественных налогов.

Налоговый кодекс РФ в урегулировании возможных разногласий между участниками расчетов не поможет. ФНС РФ в этом случае рекомендует обращаться к Гражданскому кодексу РФ. Оформлять взаимоотношения между налогоплательщиком и иным лицом следует путем заключения договоров, например, договора поручительства.

Если одно физлицо заплатит налоги (пени, штрафы) за другое физлицо, то у последнего не возникнет НДФЛ-дохода (п. 5 ст. 208 НК РФ).

Особенности уплаты налога на прибыль

Налог на прибыль — единственный налог, который имеет достаточно сложную систему определения и уплаты авансовых платежей для организации-плательщика. Возможные варианты по авансам для прибыли следующие:

- квартальные авансы с уплатой ежемесячных авансовых платежей;

- только квартальные авансы — при соблюдении определенных требований;

- ежемесячные авансовые платежи от фактически полученной прибыли.

Почему важно снимать машину с регистрационного учёта?

Ситуации бывают разные, и штрафы, налоги, которые приходят вам, а не новому хозяину, не самое страшное. Например, новый владелец окажется виновен в ДТП, а страховая откажется выплачивать компенсацию пострадавшему, потому что водитель — не собственник машины. Ведь зарегистрировано авто на другого человека. Верховный суд разбирал не одну подобную ситуацию.

Конечно, страховщики горазды искать отговорки, чтобы не платить. Но многих лишних расходов можно избежать, убедившись, зарегистрировал новый владелец автомобиль на себя, или нет.

Когда приходит налог после покупки?

После приобретения автомобиля собственник обязан поставить его на учет в ГИБДД. После регистрации ТС сведения из ГИБДД передаются в налоговый орган для последующего исчисления транспортного налога.

Уведомление придет хозяину автомобиля только на следующий год после покупки. Например, гражданин приобрел автомобиль в августе 2021 года. Оплата налога за 2021 год производится не позднее 1 декабря 2022 года. Налоговое уведомление поступит к нему до 1 октября 2022 года. При этом сумма налога будет рассчитана по количеству месяцев владения транспортным средством.

Переход региона на кадастровую стоимость

Для 14 регионов России с 2017 года недвижимость облагается налогом по кадастровой стоимости. Исходя из неё, уведомление о налогах физических лиц в 2018 году получат жители:

- Адыгеи;

- Карелии;

- Марий Эл;

- Якутии;

- Тывы;

- Краснодарского края;

- Хабаровского края;

- Астраханской области;

- Мурманской области;

- Оренбургской области;

- Орловской области;

- Тамбовской области;

- Еврейской автономной области;

- Ненецкого автономного округа.

Новый порядок, в частности, затронул:

- объекты капстроительства, на которые с 2006 года права физлиц регистрировались в упрощенном порядке;

- жильё, по которому не определялась инвентаризационная стоимость, но есть кадастровая оценка.

Нужно ли подавать заявление на льготу?

Чтобы получить льготу, можно обратиться в любую налоговую инспекцию. Направить заявление можно через личный кабинет налогоплательщика, в МФЦ, письмом или придя в налоговую инспекцию лично.

Некоторые категории граждан получают льготу в беззаявительном порядке. Например, пенсионеры, предпенсионеры, инвалиды, ветераны боевых действий, многодетные семьи и владельцы хозпостроек площадью до 50 кв. м могут не обращаться в налоговые органы по этому вопросу: их льготы учитываются автоматически на основе тех данных, которые налоговики получают из Пенсионного фонда России, Росреестра, органов соцзащиты и других ведомств.

Если вы относитесь к льготным категориям граждан, но льготу вам не учли, необходимо самостоятельно заявить о ней, обратившись в ФНС.

Нюансы налогового периода по транспортному налогу для юридических лиц

Не все предприятия и учреждения имеют зарегистрированный транспорт, поэтому часто пользуются арендованными машинами. В этом случае вопрос о продолжительности налогового периода по транспортному налогу для них не актуален. Плательщиком налога будет его владелец (арендодатель), так как автомобиль зарегистрирован на него.

Для компаний, имеющих на балансе хотя бы 1 зарегистрированное транспортное средство, вопрос о продолжительности налогового периода может встать в следующем случае. К примеру, фирма прошла госрегистрацию в налоговом органе 01.12.20ХХ, и в этом же месяце (до 15 декабря) ею поставлено на учет в органах ГИБДД несколько автомобилей, необходимых для осуществления основной деятельности.

Для этого НК РФ предусмотрен особый порядок определения длительности налогового периода. Он будет длиннее обычного — с 01.12.20ХХ по 31 декабря следущего года (абз. 3 п. 2 ст. 55 НК РФ). После окончания указанного периода налог подлежит уплате в сроки, установленные соответствующим региональным законодательством. Внутри налогового периода придется уплатить «транспортные» авансы, если такой порядок предусмотрен законом региона, в котором автомобиль стоит на учете.

О нюансах налогового периода по транспортному налогу для юридических лиц, решивших открыться или ликвидироваться (реорганизоваться) в середине года, расскажем в следующем разделе.

Особенности уплаты НДФЛ

Срок уплаты НДФЛ, в отношении которого юрлица являются налоговыми агентами, увязан со сроком выплаты дохода работникам (п. 6 ст. 226 НК РФ). Поэтому конкретизировать сроки его уплаты невозможно и в наших таблицах он не отражается. Показан там только срок, установленный для уплаты этого налога с отпускных и больничных, соответствующий последнему дню месяца, в котором произведена выплата соответствующего дохода.

Чем грозит неуплата налога

Сумму пеней определят так: налог к уплате умножат на количество дней опоздания и на 1/300 ставки рефинансирования ЦБ РФ (7 процентов).

За неуплату налога в соответствии со ст. 122 НК РФ могут назначить штраф — 20 процентов от неуплаченной суммы налога.

Однако налоговики должны иметь доказательства, подтверждающие совершение правонарушения, то есть документы о том, что налоговое уведомление направлялось (дата получения уведомления физлицом должна быть подтверждена).

Способы оплаты

Оплатить транспортный налог можно несколькими способами:

- в банкомате путем ввода реквизитов с квитанции из налогового органа или сканированием кода. Во втором случае все данные заполняются автоматически;

- онлайн-оплата на официальном сайте ФНС России или в приложении. В личном кабинете плательщика имеется возможность оплатить налог банковской картой;

- оплата через Сбербанк-онлайн в разделе Платежи и налоги;

- через портал Госуслуг.

Второй год по кадастру

Если в вашем регионе порядок расчета налога на имущество физлиц по кадастровой стоимости действует второй год (п. 8 ст. 408 НК РФ), то в расчетах налоговики применяют специальный коэффициент. Так, к налоговому периоду 2017 года он возрастет с 0,2 до 0,4. И таких регионов – 21.

Особенности уплаты региональных и местных налогов

Сроки уплаты налога на имущество, так же как и обязательность (или необязательность) начисления и уплаты авансовых платежей по нему, устанавливаются законами регионов. Организациям, имеющим обязанность уплаты налога на имущество, нужно ознакомиться с соответствующими законами субъектов РФ, поскольку сроки уплаты этих налогов по регионам могут существенно различаться. В наших таблицах, имеющих общий характер, мы по этой причине их не приводим.

Что касается транспортного и земельного налогов, то с 01.01.2021 сроки их уплаты являются едиными для всех территорий и закреплены на федеральном уровне. У региональных и местных властей полномочий по определению платежных дат больше нет. Налоги по итогу года нужно уплачивать не позднее 1 марта следующего года, а авансы — не позднее последнего числа месяца, следующего за отчетным периодом. Новый порядок применяется начиная с годовых платежей по итогам 2020 года.

Как быть, если нет налогового уведомления?

Те граждане, у которых есть личный кабинет налогоплательщика на сайте ФНС, получают налоговые уведомления в электронном виде. Все их налоговые документы размещаются в личном кабинете и не дублируются по почте.

Если уведомление не пришло ни по почте, ни в личный кабинет, то ФНС рекомендует самостоятельно обратиться в налоговую инспекцию:

- через сайт службы;

- через личный кабинет;

- по почте;

- через МФЦ;

- лично в отделении.

Налоговики напоминают, что не отправляют уведомления, если сумма налога не превышает 100 рублей или по объектам, за которые не нужно платить налог, например, из-за применения налоговой льготы, вычета и т.д. В этом случае нужно подождать, когда сумма налогов накопится за несколько лет и превысит 100 рублей — тогда придёт налоговое уведомление.

Укороченный налоговый период

Налоговый период по транспортному налогу для коммерческой фирмы сократится, если она решит прекратить свое существование или реорганизоваться в одном из месяцев календарного года. К примеру, последний налоговый период для компании, ликвидировавшейся в марте 2021 года, составит всего 3 месяца — с 01.01.2021 по 31.03.2021 (абз. 1 п. 3 ст. 55 НК РФ).

Вновь созданная компания, на балансе которой есть зарегистрированный транспорт, в течение этого же календарного года решившая ликвидироваться или реорганизоваться, также столкнется с укороченным налоговым периодом. Например, дата госрегистрации компании — 01.04.2021, дата ликвидации (реорганизации) — 30.10.2021, налоговый период — 7 месяцев.

Если же фирма, имевшая зарегистрированный транспорт, создана в декабре 2020 года, а прекратила деятельность и была снята с налогового учета в мае 2021 года, налоговый период в таком случае продлится 6 месяцев — с 01.12.2020 по 31.05.2021 (абз. 3 п. 3 ст. 55 НК РФ).

Укороченный налоговый период будет и у новичков — компаний, решивших открыть свой бизнес не с начала года, а в каком-то из последующих месяцев и при этом зарегистрировавших свой автотранспорт в установленном порядке. К примеру, госрегистрация компании осуществлена в начале августа 2021 года, и в этот же период фирма купила и зарегистрировала несколько грузовых машин и микроавтобус. 1-й налоговый период по транспортному налогу составит 5 месяцев, с 01.08.2021 по 31.12.2021, и будет укороченным по сравнению с обычным налоговым периодом (абз. 1 п. 3 ст. 55 НК РФ).

Как получить рассрочку по имущественным налогам

Поэтому физлица, признаваемые налогоплательщиками, обязаны платить законно установленные налоги в отношении имущества (недвижимости, земли, транспорта).

Если материальное положение гражданина не позволяет ему уплатить налог единовременно, ему может быть предоставлена отсрочка (не более чем на один год) с единовременной или поэтапной уплатой суммы задолженности. Решение о ее предоставлении принимает инспекция по месту его жительства физлица в порядке, установленном гл. 9 НК РФ.

Новый коэффициент для инвентаризационной стоимости

Инвентаризационная стоимость объектов будет индексирована в регионах, где она – налоговая база. Для этой цели приказ Минэкономразвития России от 03.11.2016 № 698 установил коэффициент-дефлятор в размере 1,425.

Что будет, если не заплатить налоги вовремя?

Если просрочить уплату налогов, то, кроме самого налога, придётся заплатить ещё и пени — за каждый календарный день просрочки по процентной ставке, равной 1/300 от действующей ключевой ставки Центробанка России. Пени начнут начисляться уже со следующего дня, со 2 декабря.

Если общий долг превысит 10 000 рублей, ФНС взыщет долг через суд. При этом должнику придётся возместить все судебные издержки. Также при наличии налоговой задолженности физлицу может грозить запрет на выезд заграницу и арест банковских счетов.

Итоги

Налоговый период при оплате транспортного налога обычно составляет 1 год — с 1 января по 31 декабря. И коммерсант, и частное лицо, имеющие зарегистрированный в органах ГИБДД транспорт, обязаны уплатить налог по истечении налогового периода в установленные сроки.

Для физических лиц налоговый период всегда составляет 1 календарный год, независимо от того, сколько месяцев в этом году транспорт ими использовался и за ними учитывался (по данным регистрирующих органов).

В отношении юридических лиц предусмотрены особые правила. Если в регионе, где автомобиль поставлен на учет, установлены отчетные периоды, внутри налогового периода придется уплачивать авансы, а при определении длительности налогового периода в отдельных случаях необходимо учитывать положения ст. 55 НК РФ.

Обновление кадастровой оценки

В некоторых регионах с 2017 года действуют обновлённые итоги определения кадастровой стоимости объектов недвижимости. Свежую информацию по вашим активам можно получить:

- на сайте Росреестра;

- обратившись в МФЦ («Мои документы») за предоставлением сведений из Единого государственного реестра недвижимости по конкретному объекту.

Как подтвердить налоговую льготу

Инспекторы при необходимости получат их в рамках информационного обмена от других чиновников.

Как уточнить налоговые обязательства

Адрес ИФНС РФ для направления заявления налогоплательщик может узнать по телефону контактного центра в налоговом уведомлении. Инспекция, осуществляющая конкретный расчет налога, указана в соответствующих строчках налогового уведомления.

Если форма заявления не приложена к налоговому уведомлению, заявление можно составить в произвольной форме, указав в нем обнаруженные ошибки.

Налоговые органы рассмотрят заявление, в случае необходимости сделают запросы в регистрирующие органы и по итогам рассмотрения направят ответ заявителю.

В случае если ошибка в налоговом уведомлении повлияла на расчет налога, то будет произведен перерасчет налога и в адрес заявителя направлено новое налоговое уведомление с учетом перерасчета.

Если регистрирующий орган не подтвердит сведения, представленные гражданином, налоговый орган направляет в его адрес информационное письмо, в котором сообщает о результатах рассмотрения обращения.

В налоговый орган можно также обратиться через официальный сайт ФНС РФ www.nalog.ru с помощью сервисов «Личный кабинет физического лица», «Обращение в УФНС (ИФНС) России».

- с правильной суммой налога, отраженной в графе «Исчисленная сумма налога»;

- с ошибочной суммой, указанной ранее — в графе «Сумма налога, исчисленная ранее».

Регион может менять ставки и льготы

Учтите, что некоторые налоговые ставки и льготы могли быть изменены региональными и местными нормативными актами. Узнать про это можно в специальном сервисе сайта ФНС «Справочная информация о ставках и льготах по имущественным налогам».

Что делать, если гражданин не согласен с кадастровой оценкой

Такие постоянно действующие комиссии работают во всех территориальных управлениях Росреестра (п. 1 порядка, утвержденного Приказом Минэкономразвития РФ от 04.05.2012 № 263).

Основанием для подачи заявления могут быть:

- недостоверность исходных сведений об объекте недвижимости, использованных оценщиком при определении его кадастровой стоимости;

- установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость.

Заявление о пересмотре кадастровой стоимости может быть подано в суд в течение 5 лет с даты внесения в Государственный кадастр недвижимости (п. 3 ст. 245 КАС РФ).

Однако следует учитывать, что в соответствии с ч. 4 ст. 22 Федерального закона от 03.07.2016 № 237-ФЗ, старую кадастровую стоимость оспорить нельзя. Таким образом, если за 5 лет оценка производилась дважды пересматривать будут только результаты последней.

Единый налоговый платеж и другие новшества

Перечисленные деньги будут оставаться имуществом налогоплательщика, но при этом инспекторы смогут самостоятельно списывать суммы рассчитанных налогов при наступлении срока их уплаты. По запросу физлиц налоговики направят сведения о расходовании средств, перечисленных в качестве авансов, а также об остатке неиспользованных денег. Оставшиеся после зачета средства налоговики вернут гражданам по их заявлению. Об этом гласит ст. 45.1 НК РФ «Единый налоговый платеж физического лица».

Также хотим обратить внимание, что с налогового периода 2018 года скорректирован расчет транспортного налога. Авто, находящиеся в розыске в связи с их угоном или кражей, не облагаются налогом до месяца их возврата законному владельцу, а не до даты прекращения розыска (пп. 7 п. 1 ст. 358 НК РФ).

В отношении земельных участков с периода 2018 года изменение их кадастровой стоимости вследствие изменения вида разрешенного использования (категории земель, площади) в течение года учитывается со дня внесения в ЕГРН соответствующих сведений (п. 7.1 ст. 396 НК РФ, Информация ФНС РФ «О порядке налогообложения земельных участков»).

Добавим несколько слов о том, что повлияет на налогообложение физлиц, начиная с налогового периода 2019 года.

С этого года фискалы смогут пересчитывать налоги не более чем за 3 предыдущих года. Если физлицо вовремя заплатило налог, то пересчет налога в большую сторону ему грозить не будет. К примеру, за 2018 год гражданин заплатил в бюджет всю сумму земельного налога, которая была прописана в уведомлении. Однако в 2019 году была обнаружена ошибка, которая занизила кадастровую стоимость его участка. Благодаря изменениям налог ему пересчитывать не будут. Ибо это приведет к ухудшению положения налогоплательщика (п. 2.1 ст. 52 НК РФ).

С 2019 года заработали изменения о прекращении налогообложения в случае гибели или уничтожения объекта по налогу на имущество. Налог не начисляется с 1-го числа месяца гибели или уничтожения здания, строения, сооружения, помещения на основании соответствующего заявления, который можно представить в любой налоговый орган. Форма заявления утверждена приказом ФНС РФ от 24.05.2019 № ММВ-7-21/263@.

С 2019 года меняется и порядок применения измененной кадастровой стоимости для налогообложения недвижимости. Оспоренные результаты оценки кадастровой цены имущества и участков будут применимы для корректировки расчета налога за прошлые налоговые периоды, то есть с момента использования ошибочной стоимости по кадастру, а не с подачи заявления о ее оспаривании (п. 2 ст. 403, п. 1.1 ст. 391 НК РФ).

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

ли со статьей или есть что добавить?